ما الذي تضمنته قواعد التأمين الشامل

أصدر البنك المركزي السعودي، مطلع نوفمبر 2022، قواعد جديدة لمنتج التأمين الشامل على المركبات في السعودية. وتهدف هذه القواعد إلى توحيد معايير وثائق التأمين الشامل على غرار وثيقة التأمين ضد الغير الإلزامي، وتوضيح التغطيات الإلزامية والاختيارية; وذلك للحد من الإشكاليات التي قد تنشب حول حدود ومبلغ التغطية، مما سيساهم في الحفاظ على حقوق عملاء التأمين والشركات على حد سواء.

وبدورك، يجب أن تطلع أيضاً على ما استجد من قواعد التأمين الشامل قبل شراء أو تجديد تأمينك في المرة القادمة; حتى تتمكن من معرفة الوثائق التي يصح اعتبارها وثائق تأمين شامل، وما يجب أن تتضمنه كل وثيقة عند مقارنة الأسعار.

أقرأ فيما يلي ما تحتاج إلى معرفته.

ما هي وثيقة التأمين الشامل وما الذي يجب أن تتضمنه؟

على عكس التأمين ضد الغير يعتبر التأمين الشامل على السيارات تأمين غير إلزامي في نظام المرور السعودي. ويغطي التأمين الشامل الأضرار المتعلقة بالسيارة ذاتها والأضرار التي تسببها السيارة للغير (الأشخاص والممتلكات); حيث ستقوم شركة التأمين بدفع جميع تكاليف إصلاح سيارتك وإصلاح وتعويض الأضرار للأطراف الأخرى التي كنت مسئولاً عنها.

وبحسب القواعد، يجب أن تشمل تغطية وثيقة التأمين الشامل التالي:

- الحوادث العرضية

- الحريق والسرقة

- الضرر الناتج عن الكوارث الطبيعية كالبرق والسيول والبرد.

- تكاليف الحفظ والنقل

- تغطية إيجار المركبة البديلة

- خدمة المساعدة على الطريق

- تغطية المسؤولية المدنية تجاه الغير

ما الغاية من اعتماد قواعد التأمين الشامل؟

تسعى قواعد التأمين الشامل إلى توحيد وثائق التأمين الشامل ووضع أحد أدنى للتغطية على مستوى جميع شركات التأمين في السعودية. ففيما سبق لم يكن هناك شكل واحد متفق عليه للتأمين الشامل; ولذلك، قد تختلف وثيقة التأمين الشامل بشروطها وبنودها وماتغطيه بين شركة وأخرى. ونتيجة لذلك، يتعرض العديد من حاملي الوثائق الذين لا ينتبهون غالباً لقراءة نص الوثيقة إلا عندما يقعون في حادث ما للإشكاليات; فتنشب خلافات بينهم وبين شركات التأمين حول حدود ومبلغ التغطية.

يمكنك الإطلاع على قواعد التأمين الشامل بالتفصيل من خلال زيارة موقع البنك المركزي السعودي الإلكتروني. وفيما يلي أهم ما جاء في القواعد الذي اعتمدها البنك المركزي سعياً لتنظيم العلاقة التعاقدية بين شركات التأمين والمؤمن لهم.

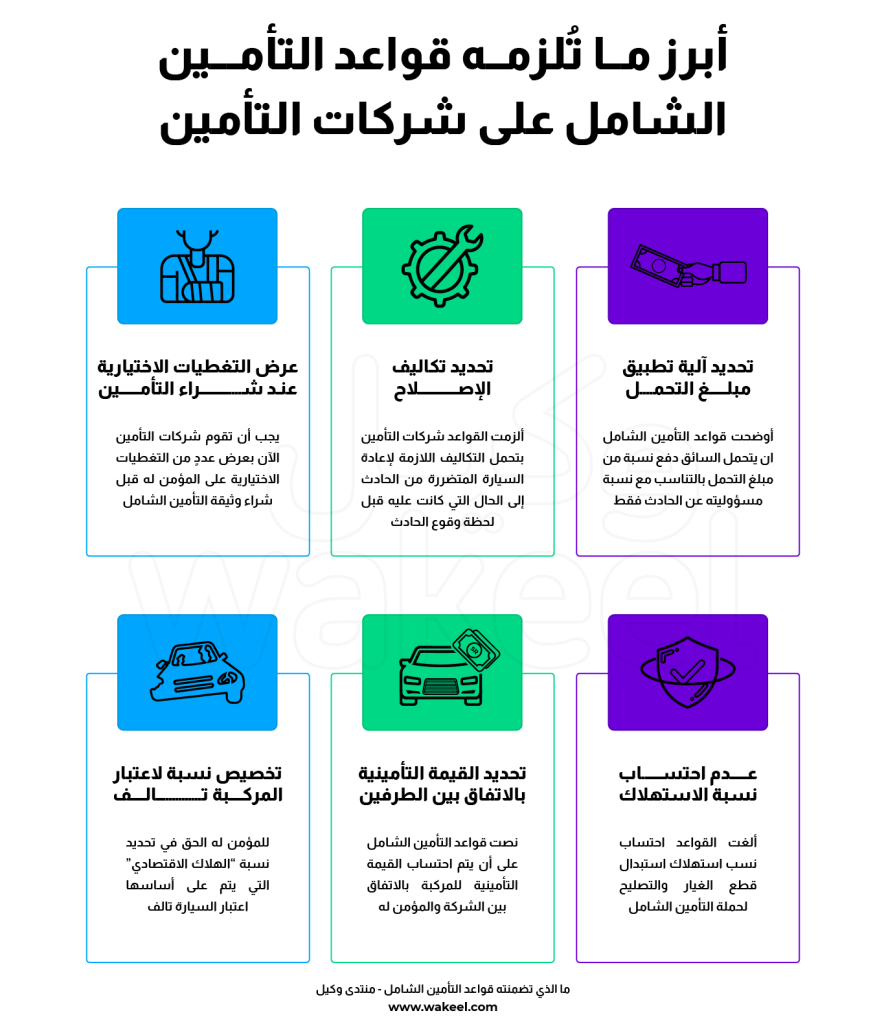

أبرز ما تُلزمه قواعد التأمين الشامل على شركات التأمين

عرض التغطيات الإختيارية عند شراء التأمين

يجب أن تقوم شركات التأمين الآن بعرض عددٍ من التغطيات الإختيارية على المؤمن له قبل شراء وثيقة التأمين الشامل. وتسمح التغطيات الإختيارية بتوسيع ما تغطيه وثيقة التأمين مقابل قسط إضافي، ومثل ذلك:

- تغطية السائق ذي صلة القرابة بحامل الوثيقة أو السائق تحت كفالته

- الوفاة أو الإصابة الجسدية

- تغطية المصاريف الطبية

- تغطية الحوادث التي تقع خارج الحدود الجغرافية للمملكة العربية السعودية – انظر توسعة التغطية الجغرافية

تحديد تكاليف الإصلاح

وفيما يخص تسوية المطالبات في حالة الخسارة أو الضرر الجزئي، ألزمت القواعد شركات التأمين بتحمل التكاليف اللازمة لإعادة السيارة المتضررة من الحادث إلى الحال التي كانت عليه قبل لحظة وقوع الحادث. على أن تتضمن تكاليف الإصلاح ما يلي:

- قيمة اصلاح الأجزاء المتضررة حسب تقرير تقدير أضرار الحادث

- أجور الأيدي العاملة في الوكالة أو الورشة (حسب المحدد في وثيقة التأمين)

- تكاليف النقل والحفظ (بحد أقصى 500 ريال داخل المدينة و 1000 ريال خارج المدينة)

تحديد آلية تطبيق مبلغ التحمل

مبلغ التحمل هو مبلغ يقوم المؤمن له بتحديده في جدول الوثيقة; وهو المبلغ الذي يوافق على دفعه من قيمة كل ضرر أو خسارة تصيب السيارة. أي أن هذا المبلغ يُخصم من مطالبات الأضرار التي تلحق بالسيارة، ولا يجوز خصمه من المطالبات الناتجة عن المسؤولية المدنية ضد الغير.

وبصورة مفصلة، أوضحت قواعد التأمين الشامل آلية تطبيق مبلغ التحمل في الحالات التالية:

- المطالبات الناتجة عن المسؤولية المدينة تجاه الغير – لا يتم خصم مبلغ التحمل.

- مسؤولية السائق عن الحادث 0% – لا يتم خصم مبلغ التحمل

- في حالة عدم وجود طرف ثاني للحادث – في حال إقرار المؤمن له بمسؤوليته عن الحادث يحق للشركة أن تطلب منه دفع مبلغ التحمل.

- في حالة تحمل السائق نسبة من الخطأ – يتحمل السائق دفع نسبة من مبلغ التحمل بالتناسب مع نسبة مسؤوليته عن الحادث فقط. ولا يجوز مضاعفة المبلغ بأي حال من الاحوال.

عدم احتساب نسبة الاستهلاك

كما ألغت القواعد احتساب نسب استهلاك استبدال قطع الغيار والتصليح لحملة التأمين الشامل. تعرف على نسبة الاستهلاك في وثائق تأمين السيارات

مقارنةً بوثائق التأمين في السابق، كان يتعين على المؤمن له دفع قيمة استهلاكية مقابل استبدال القطع التالفة بقطع غيار جديدة بناءً على عمر السيارة. أما الآن، فقد أوضحت قواعد التأمين الشامل أنه لا يجوز للشركة احتساب نسبة الخصم مقابل الاستهلاك في حالات الهلاك الجزئي أو الكلي.

تحديد القيمة التأمينية بالاتفاق بين الطرفين

يُقصد بالقيمة التأمينية القيمة السوقية للسيارة; حيث تعادل هذه القيمة سعر السيارة في السوق، ويفترض أن تكون هذه القيمة كافية لشرائه سيارة بديلة بذات الطراز والمواصفات

وتشكل القيمة السوقية للمركبة أهمية خاصة لأنها ستكون الأساس الذي يحدد سعر وثيقة التأمين، وستغدو بعد ذلك أساس التعويض عند اعتبار السيارة تالف.

ولهذا نصت قواعد التأمين الشامل على أن يتم احتساب القيمة التأمينية للمركبة بالاتفاق بين الشركة والمؤمن له، على أن تلتزم الشركة باتخاذ الطرق السليمة للوصول لهذه القيمة. وللوصول إلى هذه القيمة، تعتمد الكثير من شركات التأمين على خدمات شيوخ المعارض في المناطق المختلفة بالمملكة العربية السعودية.

تخصيص نسبة لاعتبار المركبة تالف

تعتبر السيارة تالف (هلاك كلي) عندما يكون إصلاح السيارة غير مجدي من الناحية الفنية أو الإقتصادية. على أن تلتزم الشركة بالتعويض حسب القيمة السوقية للمركبة المتفق عليها في الوثيقة بين الشركة والمؤمن له

- هلاك كلي فني: السيارات التي لا يمكن إصلاحها نهائياً (تشليح) ويتم إسقاط تسجيلها من المرور.

- هلاك كلي اقتصادي: السيارات التي يمكن إصلاحها لكنها مكلفة مادياً.

تتضمن قواعد التأمين الشامل أن يعطى المؤمن له الحق في تحديد نسبة “الهلاك الإقتصادي” التي يتم على أساسها اعتبار السيارة تالف. ففيما سبق، مثلت حالات اعتبار السيارة هالكة كلياً اقتصادياً إحدى أبرز النقاط الخلافية بين شركات التأمين والمتعاملين. فقد تقرر شركة التأمين اعتبار السيارة في حكم الخسارة الكلية ;إذا تجاوزت تكاليف الإصلاح نسبة عالية من قيمة السيارة السوقية دون الاتفاق مسبقاً مع حامل الوثيقة على نسبة واضحة ومحددة.

ولذلك، أشارت قواعد التأمين الشامل على ضرورة تحديد نسبة “الهلاك الإقتصادي” التي يتم على أساسها اعتبار السيارة تالف بالاتفاق مسبقاً. وبهذه الطريقة، تضمن القواعد حق إصلاح السيارة المتضررة.

أهمية قواعد التأمين الشامل

تساهم قواعد التأمين الشامل في المساهمة بتطوير الخدمات التأمينية في المملكة; من خلال توحيد الحد الأدنى من تغطيات التأمين الشامل التي تختلف من شركة لأخرى، بمثل الطريقة التي تم بها توحيد وثائق التأمين ضد الغير. وإلى جانب ذلك، تسعى القواعد أيضاً إلى توضيح الفرق بين منتجات التأمين الشامل وما سواها من المنتجات التأمينة; وبيان أحكام التغطيات الإلزامية والاختيارية التي توفرها وثيقة التأمين الشامل. وتصب هذه القواعد في مصلحة العميل الذي يقوم بمقارنة أسعار التأمين دون الالتفات غالباً إلى الحدود والالتزامات بين وثيقة وأخرى.